/

초보사장님을 위한 세무정보 ‘전자세금계산서’

초보사장님을 위한 세무정보 ‘전자세금계산서’

초보사장님을 위한 세무정보 ‘전자세금계산서’

초보사장님을 위한 세무정보 ‘전자세금계산서’

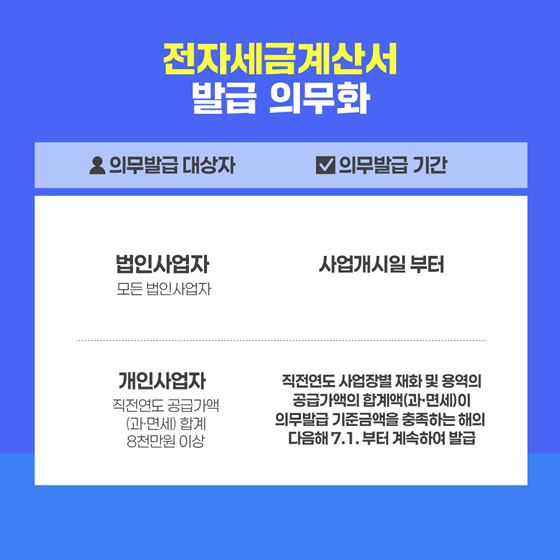

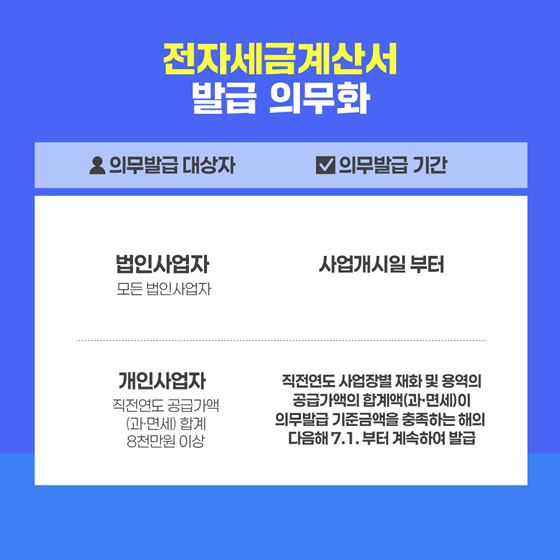

■ 전자세금계산서 발급 의무화

· 의무발급 대상자: 법인사업자(모든 법인사업자)

· 의무발급 기간: 사업개시일부터

· 의무발급 대상자: 개인사업자(직전연도 공급가액(과·면세) 합계 8천만 원 이상)

· 의무발급 기간: 직전연도 사업장별 재화 및 용역의 공급가액의 합계액(과·면세)이 의무발급 기준금액을 충족하는 해의 다음해 7.1.부터 계속하여 발급

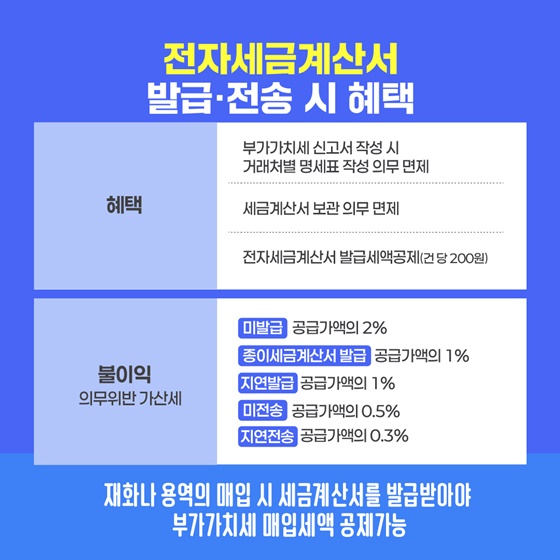

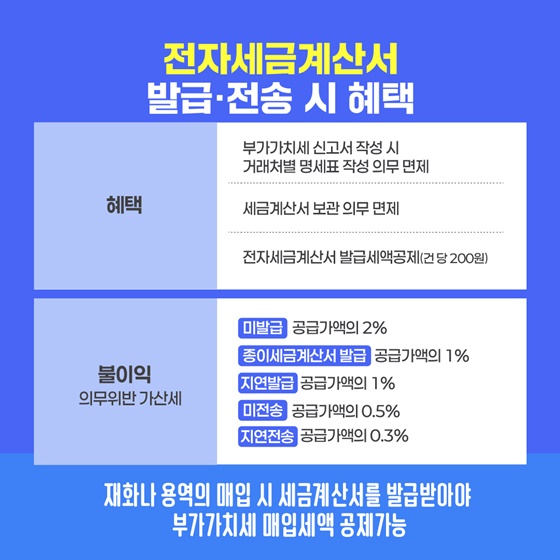

■ 전자세금계산서 발급·전송 시 혜택

(혜택)

· 부가가치세 신고서 작성 시 거래처별 명세표 작성 의무 면제

· 세금계산서 보관 의무 면제

· 전자세금계산서 발급세액공제(건 당 200원)

(불이익-의무위반 가산세)

· 미발급 : 공급가액의 2%

· 종이세금계산서 발급 : 공급가액의 1%

· 지연발급 : 공급가액의 1%

· 미전송 : 공급가액의 0.5%

· 지연전송 : 공급가액의 0.3%

※ 재화나 용역의 매입 시 세금계산서를 발급받아야 부가가치세 매입세액 공제 가능

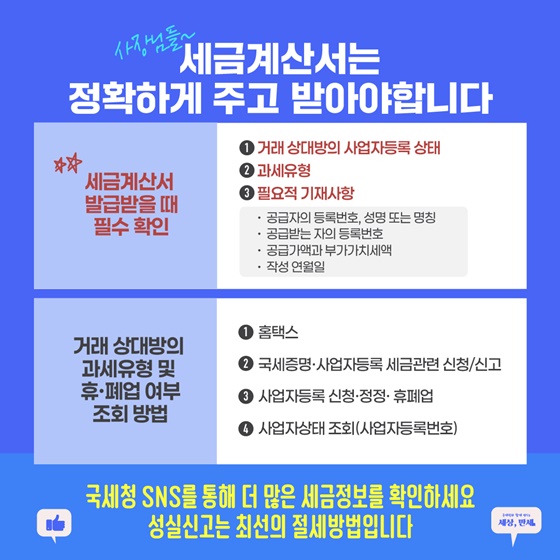

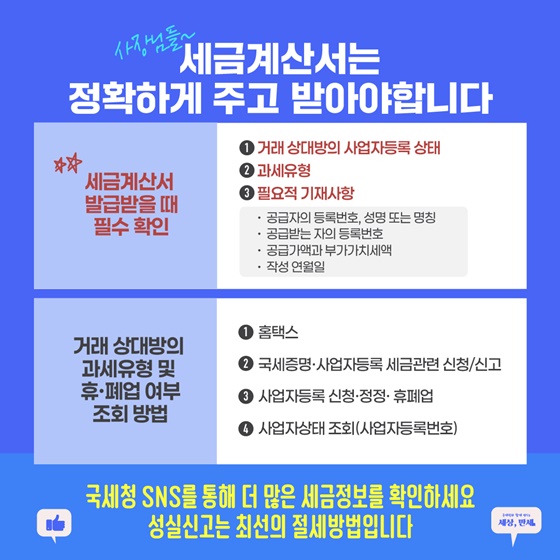

■ 세금계산서 발급받을 때 필수 확인

① 거래 상대방의 사업자등록 상태

② 과세유형

③ 필요적 기재사항

- 공급자의 등록번호, 성명 또는 명칭

- 공급받는 자의 등록번호

- 공급가액과 부가가치세액

- 작성 연월일

■ 거래 상대방의 과세유형 및 휴·폐업 여부 조회 방법

① 홈택스

② 국세증명·사업자등록 세금관련 신청/신고

③ 사업자등록 신청·정정·휴폐업

④ 사업자상태 조회(사업자등록번호)

■ 전자세금계산서 발급 의무화

· 의무발급 대상자: 법인사업자(모든 법인사업자)

· 의무발급 기간: 사업개시일부터

· 의무발급 대상자: 개인사업자(직전연도 공급가액(과·면세) 합계 8천만 원 이상)

· 의무발급 기간: 직전연도 사업장별 재화 및 용역의 공급가액의 합계액(과·면세)이 의무발급 기준금액을 충족하는 해의 다음해 7.1.부터 계속하여 발급

■ 전자세금계산서 발급·전송 시 혜택

(혜택)

· 부가가치세 신고서 작성 시 거래처별 명세표 작성 의무 면제

· 세금계산서 보관 의무 면제

· 전자세금계산서 발급세액공제(건 당 200원)

(불이익-의무위반 가산세)

· 미발급 : 공급가액의 2%

· 종이세금계산서 발급 : 공급가액의 1%

· 지연발급 : 공급가액의 1%

· 미전송 : 공급가액의 0.5%

· 지연전송 : 공급가액의 0.3%

※ 재화나 용역의 매입 시 세금계산서를 발급받아야 부가가치세 매입세액 공제 가능

■ 세금계산서 발급받을 때 필수 확인

① 거래 상대방의 사업자등록 상태

② 과세유형

③ 필요적 기재사항

- 공급자의 등록번호, 성명 또는 명칭

- 공급받는 자의 등록번호

- 공급가액과 부가가치세액

- 작성 연월일

■ 거래 상대방의 과세유형 및 휴·폐업 여부 조회 방법

① 홈택스

② 국세증명·사업자등록 세금관련 신청/신고

③ 사업자등록 신청·정정·휴폐업

④ 사업자상태 조회(사업자등록번호)

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.